안녕하세요, 한경세무회계입니다.

오늘은 법인의 주택 취득시 꼭 알아야 할 것들을 소개하려 합니다.

취득 / 보유 / 처분

총 3단계로 나눠서 개인 사업자와 비교하여 알려드릴 테니 참고하시어 유의 바랍니다.

🟢 취득 단계

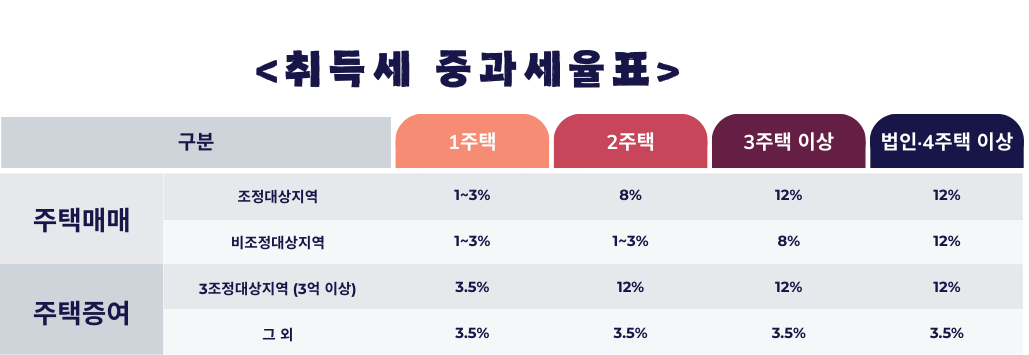

법인의 주택 매매 취득시 개인과의 가장 큰 차이점은 바로 취득세율입니다.

개인의 취득세율은 1~3%인데 반해,

법인의 경우, 주택 취득세는 조정지역/비조정지역 상관없이 취득세가 중과되어 취득세율이 12%이므로 많이 불리합니다.

(단, 기준시가 1억 이하의 주택, 사업 필 수 주택 등은 취득세 중과 제외)

💡 과점주주란?

주주와 그 주주의 특수관계자가 합하여 법인의 발행 주식 총수 또는 출자 총액의 50%를 초과하는 경우를 말합니다.

과점주주가 되면 해당 법인이 소유한 부동산 등 취득세 과세 대상에 대해

본인의 지분만큼 취득한 것으로 간주되어 간주취득세를 납부해야 합니다.

간주취득세는 취득세 과세 대상 자산의 과세표준액에 대해 2.2%의 세율이 적용됩니다.

(농어촌특별세 포함 시)

단, 사치성 재산에 해당할 경우 5배 중과세가 적용될 수 있습니다.

🚨 또한, 고급주택이나 별장 등 사치성 재산 취득 시 8% 추가 과세될 수 있습니다.

ㅤ ㅤ ㅤ

🟡 보유 단계

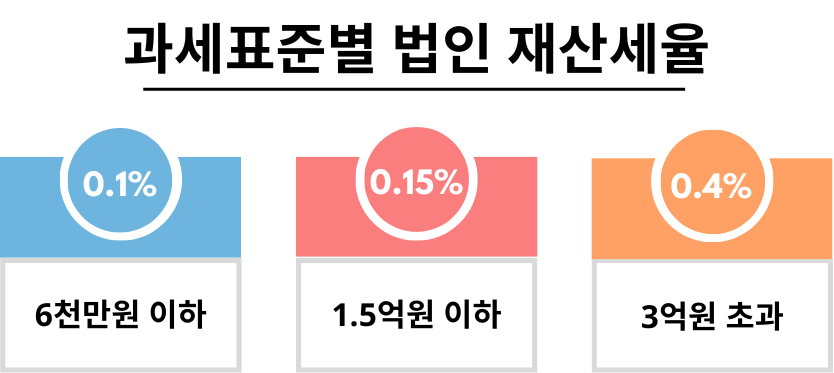

기본적으로 법인이 부동산을 보유하는 경우,

재산세 및 종합부동산세 납부 의무가 있습니다.

재산세의 경우 개인의 세율과 동일합니다.

다만, 종합부동산세는 개인과 많이 다릅니다.

기본 공제 9억원 및 세부담상한 모두 법인은 적용하지 않고 중과세율이 적용되며

이는 지역과 상관없이 오직 주택 수로만 결정이 됩니다.

| 🏡종합부동산세율 |

| ◽ 기본 공제 9억 미적용 |

| ◾ 2주택 이하 : 2.7% |

| ◾ 3주택 이상 : 5% |

이렇듯 법인이 보유하는 주택은 종합부동산세가 중과되어 개인 보유 대비 높은 세율이 적용됩니다.

ㅤ ㅤ ㅤ

🔴 처분 단계

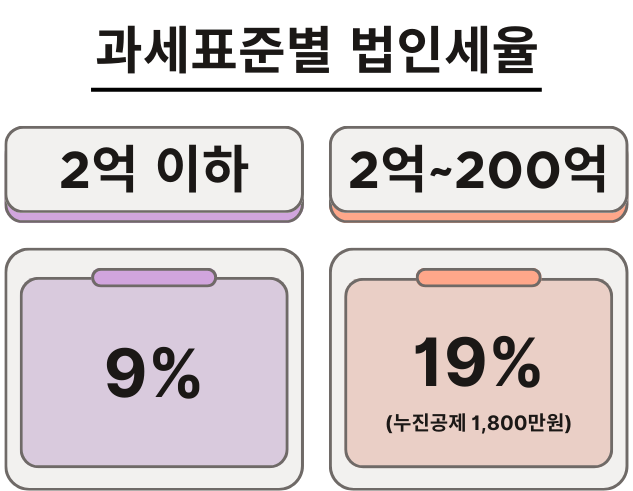

개인과 다르게 법인은 주택 매도시 양도소득세가 아닌 법인세를 부담합니다.

이에 따라 양도소득세 비과세는 물론 장기보유특별공제 및 기본공제 또한 적용되지 않습니다.

여기에 더해 법인은 주택 양도에 대한 법인세 추가과세가 있어,

21년부터 추가 법인세 20%가 적용됩니다.

이렇듯 법인의 주택 취득은 개인에 비해 상당한 세금 부담을 야기합니다.

취득세 등 대부분 개인보다 불리한 조건이므로, 법인 명의의 주택 취득은 신중히 고려해야 할 것입니다.

특히, 투자 목적의 주택 취득이라면 세금 부담으로 인해 수익성이 크게 떨어질 수 있음에 유의하셔서 진행하시기 바랍니다.