안녕하세요, 한경세무회계입니다.

세무 관리에 소홀했던 법인은 어느 날 갑자기 세무서로부터 연락을 받았습니다.

법인세 신고 누락에 대한 확인 요청이었습니다. 당황한 A 법인은 서둘러 대응에 나섰지만,

상황을 바로잡기 위해서는 단순히 신고서를 제출하는 것만으로는 부족했습니다.

법인세 신고를 누락했던 업체가 이를 바로잡고자 할 때,

신고는 물론 재무제표확인원을 준비하고 제출해야 하는 경우가 많기 때문입니다.

세무대리인의 도움을 받는다면

재무제표확인원 발행 및 법인세 기한 후 신고를 차근차근 잘 진행하실 수 있을 겁니다.

오늘은 처음 접하는 분들도 이해하기 쉽게 이 과정을 간단하게 설명드리겠습니다.

1. 법인세 신고 누락과 그 영향

법인세를 제때 신고하지 않으면 가산세와 같은 불이익이 발생할 수 있습니다.

또한, 과거 누락된 신고가 있으면 재무 상태를 제대로 반영하지 못해 회사의 신용에도 영향을 미칠 수 있습니다.

따라서 빠른 시일 내에 신고를 바로잡는 것이 중요합니다.

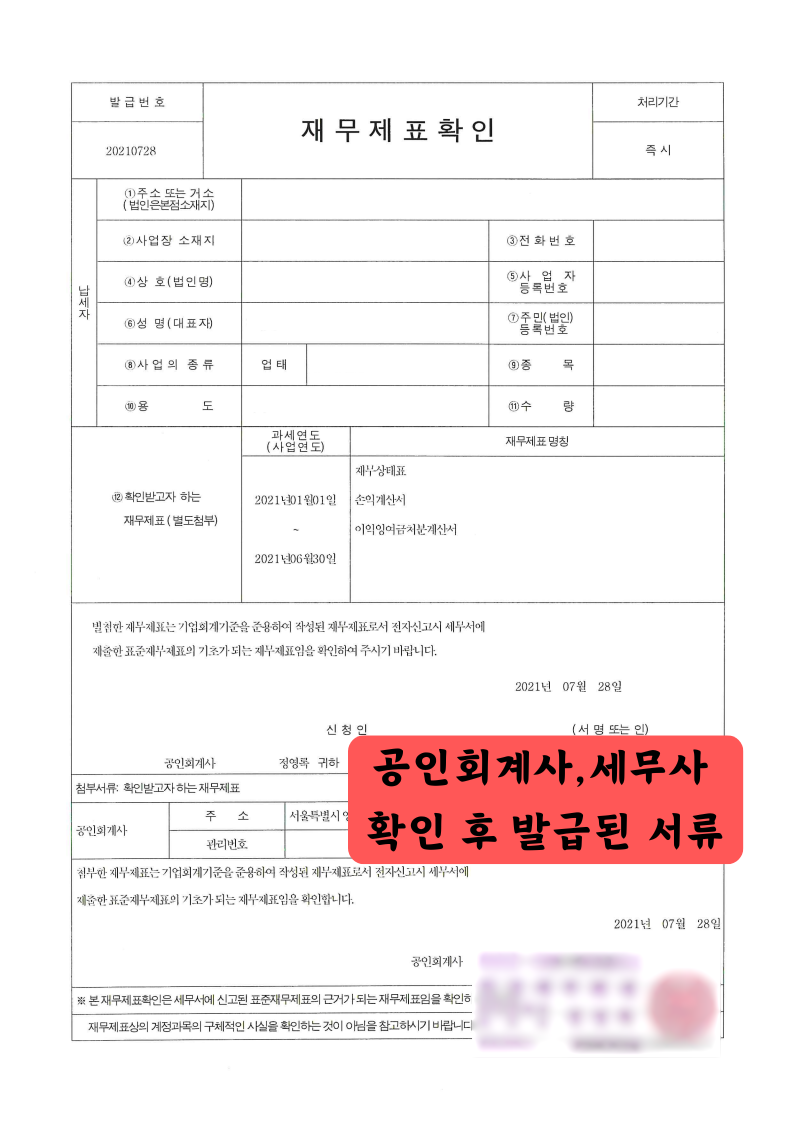

2. 재무제표확인원이란?

재무제표확인원은 회사의 재무상태를 객관적으로 증명하는 공식 문서입니다.

이는 단순한 재무제표증명원이 아니라 공인회계사 또는 세무사의 확인을 받아 발급되는 서류로

외부 기관에서 신뢰할 수 있는 자료로 활용됩니다.

재무제표확인원과 표준재무제표증명원의 차이는 아래와 같습니다.

◾ 표준재무제표증명원 : 국세청에서 발급하는 서류로, 법인세나 종합소득세 신고 후 발급이 가능합니다.

◾ 재무제표확인원 : 공인회계사나 세무사를 통해 언제든 발급받을 수 있어, 필요시 좀 더 유연하게 사용할 수 있습니다.

3. 재무제표확인원이 필요한 경우

일반적으로 다음과 같은 상황에서 재무제표확인원이 필요할 수 있습니다.

◾ 은행 대출 심사 : 대출을 받기 위해 은행에서 요청하는 경우

◾ 국책사업 참여 및 입찰 : 조달청 입찰, 나라장터 참여 등에서 요구하는 경우

◾ 기업신용평가 신청 : 회사의 신용도를 평가받고자 할 때

◾ 리스 및 렌트 계약 : 장비나 차량 리스 게약시 상환 능력을 증명해야할 때

◾ 기업진단 : 회사의 경영상태를 진단하거나 평가할 때

◾ 공공기관과의 거래 : 공공기관과의 거래시 재무상태를 증명할 필요가 있는 경우

4. 법인세 기한 후 신고 시 유의사항

법인세 신고 기한을 넘겨 신고할 때는 가산세가 부과될 수 있습니다.

이를 줄이기 위해서는 가능한 한 빨리 누락된 신고를 완료하는 것이 좋습니다.

또한, 과거에 신고하지 않은 기간의 손익 자료와 세부 내역을 꼼꼼히 준비하여 정확하게 신고하는 것이 중요합니다.

5. 주의사항

◾ 재무제표확인원의 신뢰도 : 재무제표확인원은 재무제표의 신뢰도를 높이기 위한 서류입니다.

반드시 공인회계사 또는 세무사의 확인을 받아야 외부 기관에서도 신뢰할 수 있는 문서로 인정됩니다.

◾ 세무대리인 상담 : 누락 신고와 재무제표확인원 발급 절차는 복잡하기에

꼭 세무대리인과 상담을 통해 준비해야 할 자료와 절차를 충분히 이해하고 진행하는 것이 좋습니다.

법인세 신고 누락을 바로잡는 과정은 자칫 복잡해 보일 수 있지만,

전문가의 도움을 받는다면 차근차근 해결하실 수 있으실 겁니다.

재무제표확인원 발급과 법인세 기한 후 신고 절차를 통해 회사의 재무 상태를 명확히 해야,

향후 안정적인 경영 기반을 마련하실 수 있습니다.

법인세 기한후 신고 및 재무제표확인원 관련 상담이 필요하시다면 아래 링크로 문의해 주세요.