안녕하세요. 한경세무회계입니다.

오늘은 직권에 의해 간이과세자에서 일반과세자로 바뀌었다가 경정청구를 통해 과세유형을 다시 간이과세자로 변경한 사례를 소개합니다.

D 업체는 얼마 전 5월에 "일반과세자 전환통지서"를 받았습니다.

간이과세자가 일반과세자로 전환되는 기준은 전년도 연매출, 업종코드, 지역 등 몇 가지 이유가 있는데, D 업체는 그중 전년도 연매출 기준 초과에 해당하여 7월부터 간이과세가 아닌 일반과세를 적용받게 되었습니다.

간이과세 적용 조건 및 간이과세자와 일반과세자의 대표적인 차이점은 아래 링크에서 보실 수 있습니다.

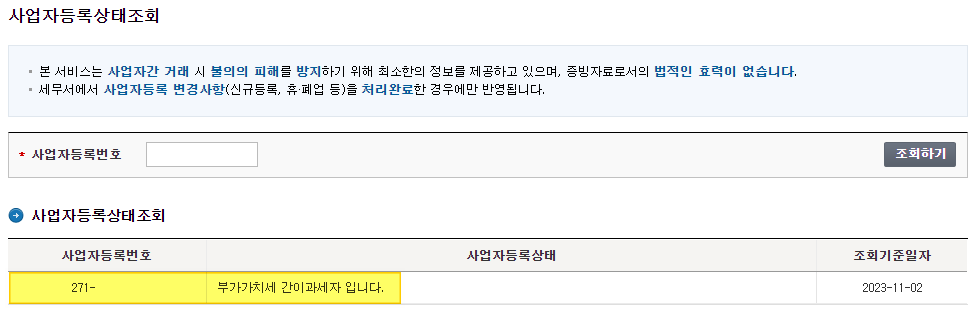

또 한 가지 주목해야 할 부분은 연간 매출액이 1억 원에서 3,200만 원 이하로 대폭 줄어들어, 간이과세 적용 조건에 부합한다는 점입니다.

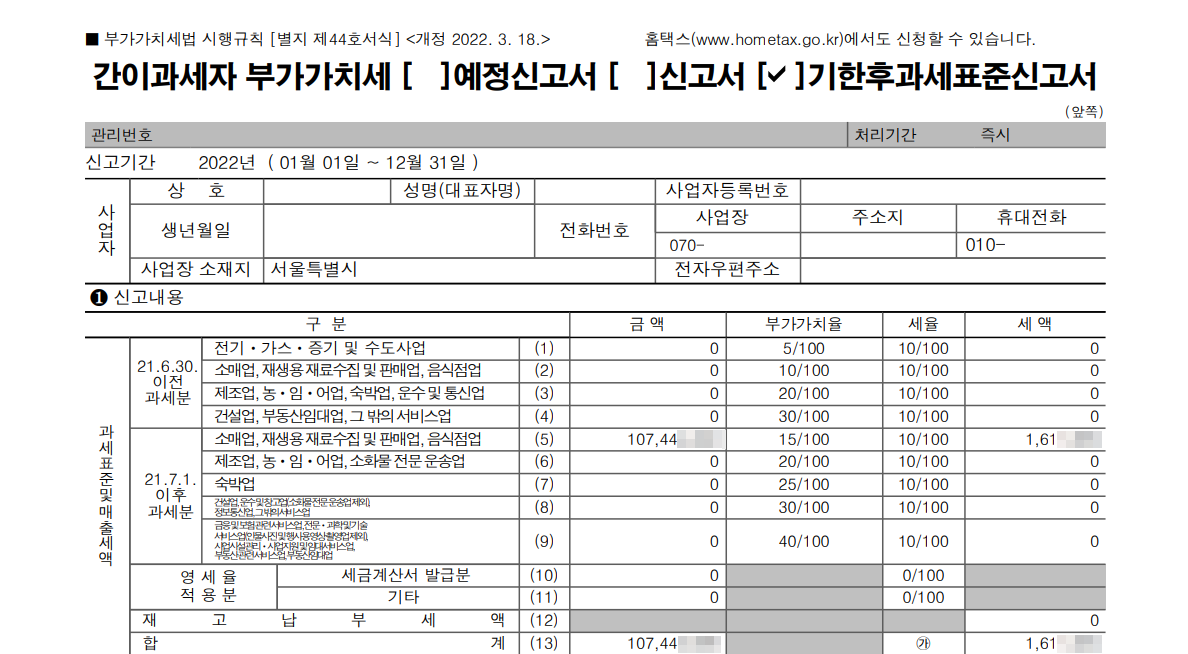

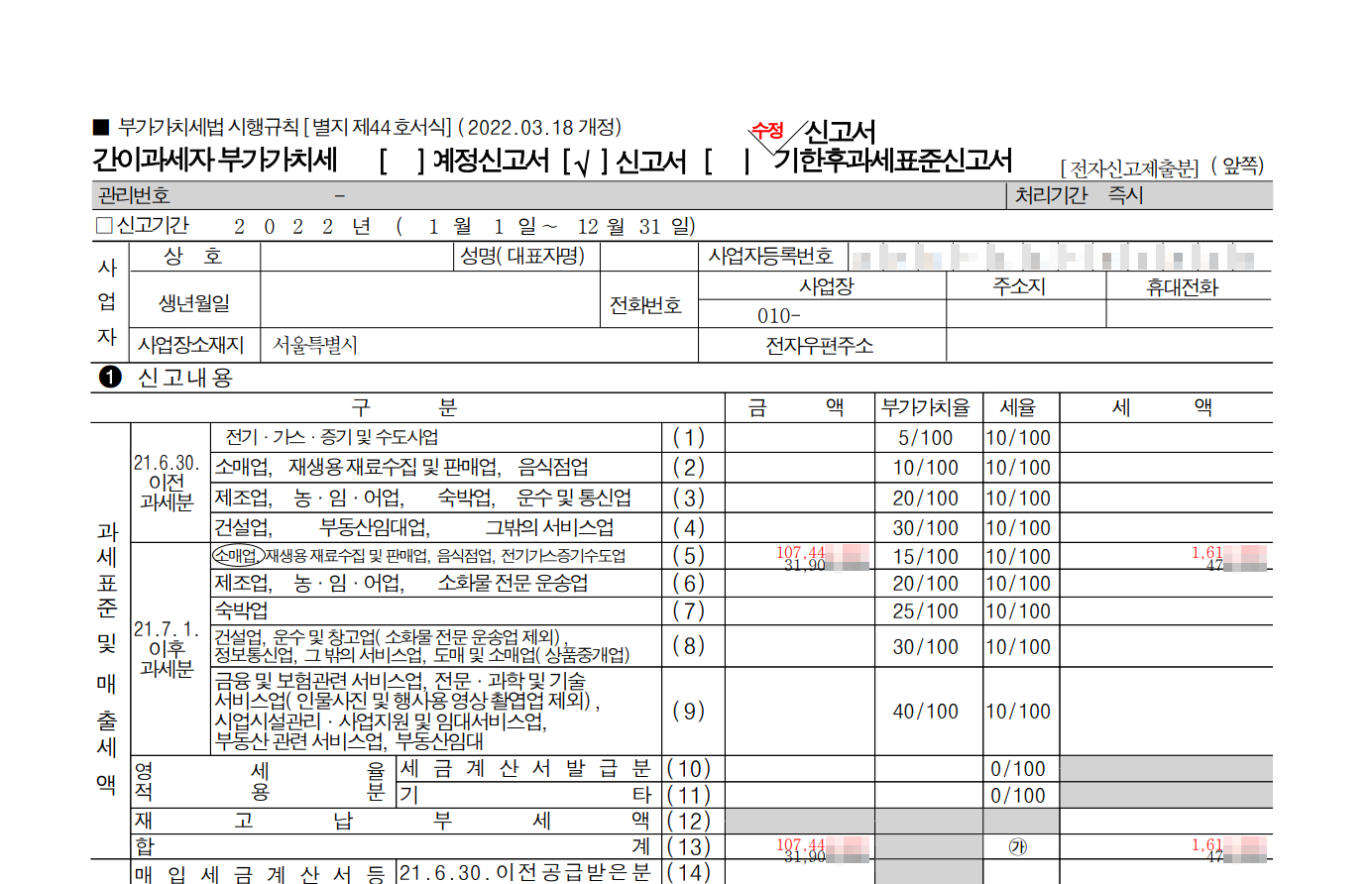

저희가 구매대행 수수료 산출 내역과 소명 자료를 바탕으로 경정청구 신고서를 제출하자, 관할 세무서의 조사관님도 제출한 자료를 꼼꼼하게 살펴보시고, 자료를 검증한 뒤 저희의 주장을 납득하고 납세인의 과세유형을 다시 간이과세자로 변경해 주셨습니다.

아래 이미지를 보면 저희가 제출한 경정청구 신고서가 받아들여진 후 과세유형이 다시 간이과세자로 전환된 것을 확인할 수 있습니다.

D 업체의 연간 매출액이 앞으로도 3,200만 원 정도라고 가정할 때, 간이과세를 적용받는다면 연간 납부할 부가세는 0원이 됩니다.

그러나 일반과세를 적용받는다면 연간 매출세액은 약 320만 원으로 세금 부담이 커집니다.

위 사례처럼 한 번 바뀐 과세유형이 경정청구를 통해 다시 바뀌는 사례는 흔하지는 않습니다.

그러나 세금 신고를 잘못하여 과세유형이 전환된 경우라면 관련 근거가 있을 경우 간이과세로 바로잡을 가능성이 있다는 점을 알려드리고자 공유합니다.

구매대행업의 특성을 잘 모르는 경우에는 소매업 매출과 동일한 방식으로 잘못 신고할 수도 있고, 과세유형이 바뀌면서 납부세액 부담이 늘어날 수도 있으니, 오늘 소개해드린 사례를 참고하셔서 유의하시기 바랍니다.

아래 링크에서 간이과세자의 일반과세자 전환된 사례를 확인할 수 있습니다.

간이과세자의 일반과세자 전환이 취소된 사례(링크 클릭)

경정청구 문의하기 : 링크 클릭